2013-06-27 08:41:00 来源:上海证券报

网友评论0条 查看全文(共1页)

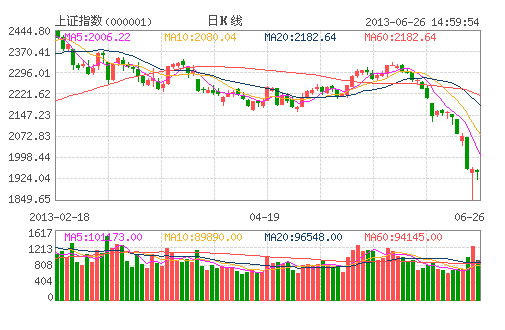

上证指数

近期市场的下跌是受到国际市场调整以及中国突发流动性紧张等影响,其背后反映了对未来中国经济复苏未达预期的失落。无论从国际还是国内形势来看,目前已经到一个观察的模糊期,世界经济和中国经济的基本趋势如何,是全球经济复苏的终结,还是复苏过程中的停歇?这是个核心问题。但趋势即是信仰:美国的复苏趋势事关世界经济的大方向;当前中国经济中库存周期的底部特征已经全部具备;中国应当顺势而为,在下半年推动周期向上是一个理性选择。对这三大宏观经济趋势的判断,将影响未来A股市场的投资策略。

⊙中信建投

近期市场的下跌是受到国际市场调整以及中国突发流动性紧张等因素影响,这背后依然是对中国经济复苏不达预期的悲观,但是在短暂的过渡期之后,世界经济和中国经济的趋势又将如何演绎?

近期国际市场与中国市场的波动,凸显了在经济复苏基础不稳的时刻,潜意识中对经济长期悲观预期再次被强化。市场的调整,直接的理由就是国际市场的调整以及中国突发流动性紧张,当然这背后隐藏的,依然是对中国经济复苏不达预期的悲观,从而集中于此一时刻爆发。我们认为,无论从国际还是国内形势来看,6月至7月份确实进入了一个模糊期,这是我们对周期运动的切身感受,市场的预期在这样的阶段发生变化在情理之中,但是,问题的核心依然是经过这短暂的过渡期之后,对世界经济和中国经济的基本趋势如何看待,到底是全球复苏的终结,还是复苏过程中的停歇,这才是到年末之前的核心问题。

美欧问题才是趋势的核心

2012年底我们提出,2013年是全球经济的复苏之年,实际是,2013年也确实出现了各种原因的各国复苏,当然,这里最核心的,依然是美国经济的复苏态势,以及由此带来的美元强势。关于近期的国际市场波动,市场波动的主要区域发生在之前涨幅过大的东南亚和日本,欧美的回落与此不无关联。对日本而言,倘若安倍未能给出令市场满意的体制改革举措,那么市场对之前财政、货币政策的效果预期会打折扣,其他主要经济体对日本以邻为壑的汇率政策的容忍度是否还会像以往那样也是令人担忧的。基于此,日本股市之前的暴涨似乎根基并不牢固,国际资本获利回吐也就成了情理之中的事儿。对于东南亚而言,端午节期间中国经济数据的再度不及预期以及对日本货币政策与改革的担忧,就使此前东南亚国家资本市场繁荣的逻辑受到了冲击,所以,短期的国际问题集中于中国经济是否持续恶化、日本货币政策是否可以持续,以及美国货币政策是否回归常态,这些问题是部分亚洲资本市场能否繁荣的逻辑基础。

从全球经济周期运行的阶段角度来看,我们认为上述问题,并非是当前国际市场的决定性因素,市场短期的波动很大程度上是周期拐点时刻复苏基础不牢,预期长期悲观惯性综合作用结果。我们的看法是,全球经济周期积蓄新的复苏动力的形势未发生改变:最根本的是美国经济持续复苏,且下半年复苏加速概率极大;日本经济受刺激政策推动创造出了显著的景气回升,即便基础仍不牢固,但趋势是可以延续的;欧洲危机继续趋缓,经济衰退速度不断放缓,为将来(四季度)的企稳创造着条件;正是基于此,我们依然坚持对2013年至2014年全球经济复苏趋势的判断,对于下半年而言,问题的核心就是美国的复苏进程以及欧洲的触底进程,这将左右美元的走势,从而美欧的趋势才是问题的核心。

美欧时序与美元强势

按照我们对世界经济运动的节奏判断,6月至7月份确实是美国经济缓慢复苏与三季度后期能否确认加速之间的过渡期,而日本宽松货币政策的效力还能持续多久需要看安倍能否切实推出实质性的改革相配套。在这个时点之后,到了四季度则是欧洲经济触底反弹预期的强度问题了。按照这样的节奏,可能是美国经济加速复苏在前,欧洲经济触底反弹在后,而日元贬值的放缓是一个大概率事件,所以,我们认为美元强势依然是三季度的主要趋势,在这种情况下,人民币保持强势仍是大概率事件。当然还有另外一种可能性,即美国没有出现复苏加速,仍维持当前的复苏态势,在这种情况下,欧洲出现明显触底反弹的概率也不大,由此,虽然美元可能保持强势,但全球的风险偏好可能回落,人民币升值的速度有可能放缓,中国的资本流入可能变为流出,从而中国的风险会加大。

从上面的分析来看,当前国际问题的核心就是对三季度之后美国复苏趋势的判断,这也是我们前文所强调的,目前的变化不是根本的,是不是国际经济复苏趋势会发生逆转,关键还是要看美国的复苏趋势。对于人民币而言,我们认为升值已经进入了倒V型的阶段,持续升值已经是一种需要,但在我们描述的第二种情形下,对中国的资本流动显然是不利的。至少从周期的角度来看,我们依然坚持美国三季度将进入复苏加速的判断,坚持四季度欧洲将触底反弹的判断,所以,我们认为趋势并未改变。

从大类资产的价格变化来看,避险资产的债券(美国和欧洲)与黄金未出现受到资金追捧的迹象,也就是说东南亚资本市场的下跌与受此影响欧美股市的回落并没有产生太大的恐慌,更多的是一种获利了结之后的持币观望,而非匆忙的躲避风险。所以,在经历了未来2个月的模糊阶段之后,我们即可以确认上述趋势,7月份之后,逐步可判断国际市场是趋势的终结还是中途停歇。

周期底部准备就绪

关于中国经济的问题,2013年2月以来的经济数据及市场表现与我们之前提出的“双底”调整完全一致,但是我们也一再指出,这种“双底”波动非库存周期上升趋势的终结,对于一个持续16到20个月的上升期来说,“双底”波动仅仅是第二库存周期上升过程中的波动,但是5月份经济数据低于预期之后,“双底”底部的判断受到置疑。

关于这个问题,我们想说明的有三点,其一,从周期的角度看,低价格和低资金成本是底部的基本特征,本次PPI超预期的低,很大程度上为大宗价格下跌的滞后传导所致,而到6月份之后又逢淡季,所以价格在底部的时间延长,但低价格本质就是经济动力的体现,亦如低估值是股市的基本动力一样,当然,周期动力再启动也要从价格上升发端,这也是首要路径;其二,我们正处于流动性的边际高点,这一点从趋势上看是大概率事件,因为大概率事件下半年的通胀是回升的,而上半年流动性的超宽裕也是不可持续的,所以,流动性边际递减是预期之内的,刨除近期的短期冲击因素,我们认为整个下半年的流动性依然是宽松的,这是由通胀绝对水平较低,以及经济复苏的底部阶段所决定的;其三,从基本因素看,第二库存周期的价格和流动性决定了经济当前就处于周期意义上的底部位置,我们不认为此时经济有内生性的回落风险,但是,必须说明的一点是,当第二底部出现之后,周期的运动方式可能会发生变化。即由库存行为决定的被动型的价格上升动力减弱,主动型的库存动力成为主导因素,简单来说,周期内生条件已经准备好了,此时的动力更多需要外力推动。

政策是推动趋势的核心外力

我们一直在思考一个问题,在流动性的高点上,我们的价格水平却在最低点,在这个时点上,确实经济趋势要见分晓了,到底是通胀还是通缩?这是一个根本的趋势性问题。当然从库存周期的原理上来看,单纯依靠库存与价格的相互作用机制对经济回升的推动力一定是在边际递减的,所以,在库存周期的第二底部,生产者一定是要看到某种切实的经济推动力才会影响积极决策,这种推动力对于中国来讲,不可能脱离固定资产投资,这是不可回避的现实。我们的经济增长必须要靠投资,只不过是这种投资的结构性如何变化而已,所以,对于下半年的周期而言,我们认为,由于底部特征的准备都已经到位,而生产的旺季也将在8月份之后来临,那时是趋势真正明朗的时刻。

趋势的明朗依赖什么,既然我们已经说明,在库存周期的底部时刻,需要投资推动将周期拉起,而对于中国而言,这必须依赖政策的变化,对于一个工业化经济体而言,我们始终认为依赖自主的经济结构调整和依赖出清疗法解决问题是一种理想主义,守住底线和防范风险中,我们理解也包括守住增长的底线和防范经济下滑的风险。我们认为,7月份将是政策风向可能变化的窗口期,因为在我们看来,自年初以来,不断观察和正在形成的调控思路终归需要一个明确的过程,其中重要的标志就是城镇化,所以,我们认为政策的调整窗口在7月份之后。

复苏的关键时刻

关于周期对政策的依赖听起来似乎我们正在否定周期的内生动力问题,本来周期的运动就是内生动力与各种加速器共同作用的结果,库存周期的本质并非是库存问题,由价格推动的库存行为只是为经济的起落创造条件,亦如低估值创造反弹的机会,高估值面临调整的风险一样。对于中国当前增长阶段而言,我们认为库存能够创造的条件已经具备,而周期的启动仍需要加速器的推动,实际上,上半年以来经济的弱复苏运行状态,很大程度上与政策主动调控有关,这一点毋庸置疑。中国经济不会脱离固定资产投资模式而存在,不会脱离政府投资模式而存在,这是客观事实,从经济的内生性来看,我们认为周期可以再次启动的关键时点即在今年的三季度。所以,当政策明朗之时,正式周期可以内生加速的时刻,2013年经济增长最重要的时点,即是此时。

政策的理性

政策会如何决策,我们不能预测,但是如果与我们对美国的判断相结合,我们认为逻辑是清晰的,在美国加速复苏的情况下,中国是应该持续压低投资还是应该顺势而为,结果是非常清晰的,我们不能排除未来两个季度继续主动压低投资的可能性,但如果美强中弱的差距持续拉大,国际资本流动对中国经济的影响将是根本性的,对于持有大量以房地产为代表的中国资产却始终看空中国经济的投资者,这个结局是相当悲哀的。所以,我们不认为这是一种政策的理智选择,在美国复苏加速的同时,我们能够做的,就是顺势而为。这就是我们周期研究者看待政策的视角。如果三季度没有出现美国复苏的加速,对中国而言,选择维持增长的稳定将是理性策略,而这种策略的选择可能比美国出现复苏加速的背景下更加迫切。

趋势即是信仰

策略与宏观的区别,对2013年下半年而言,按照我们自认为有效地逻辑进行分析,有几点是必须坚持的。

首先,美国的复苏趋势才是世界经济的大方向问题,对于三季度而言,美国经济复苏的关键是是否加速的问题,这是决定美元趋势,决定中国资本流动的最核心背景。中国国内政策如何调整,也有赖于这种趋势的变化。

其二,库存周期的底部特征已经全部具备了,这是由价格和流动性状态所决定的,但此时能否将周期拉起,需要外力加速期进行推动,而这个外力的关键,即是政策。

其三,我们逻辑推断在现有的国际背景组合下,中国顺势而为,在下半年推动周期向上是一个理性选择,但如果并非如此,我们认为这种内生的弱复苏状态将维持到2014年初,随后,泡沫的破灭将为时不远。